Осуществляя хозяйственную деятельность, различные организации пользуются автотранспортными средствами. Наличие собственного транспорта позволяет закупать сырье и материалы, выполнять курьерские услуги. Данная статья посвящена учету операций страхования авто в программе 1С Бухгалтерия.

Полисы ОСАГО

Получение полиса ОСАГО после покупки транспортного средства является обязательным условием для любого предприятия. В противном случае невозможна регистрация авто в ГИБДД. Получить полис требуется на основании статьи 4 Федерального закона № 40-ФЗ от 25.04.2002 «Об обязательном страховании гражданской ответственности владельцев транспортных средств».

В отличие от обязательного полиса ОСАГО, полис КАСКО относится к добровольным. Учитывая, что использование ОСАГО не позволяет погасить всю стоимость причиненного ущерба и выплаты осуществляются только пострадавшей стороне, многие организации предпочитают добровольное имущественное страхование.

Проследить взаиморасчеты со страховой компанией можно на счете 76.01.9 «Платежи (взносы) по прочим видам страхования». Обычно страховка транспортного средства оформляется на 1 год, однако расходы согласно бухгалтерскому и налоговому учету принимаются ежемесячно (как РБП).

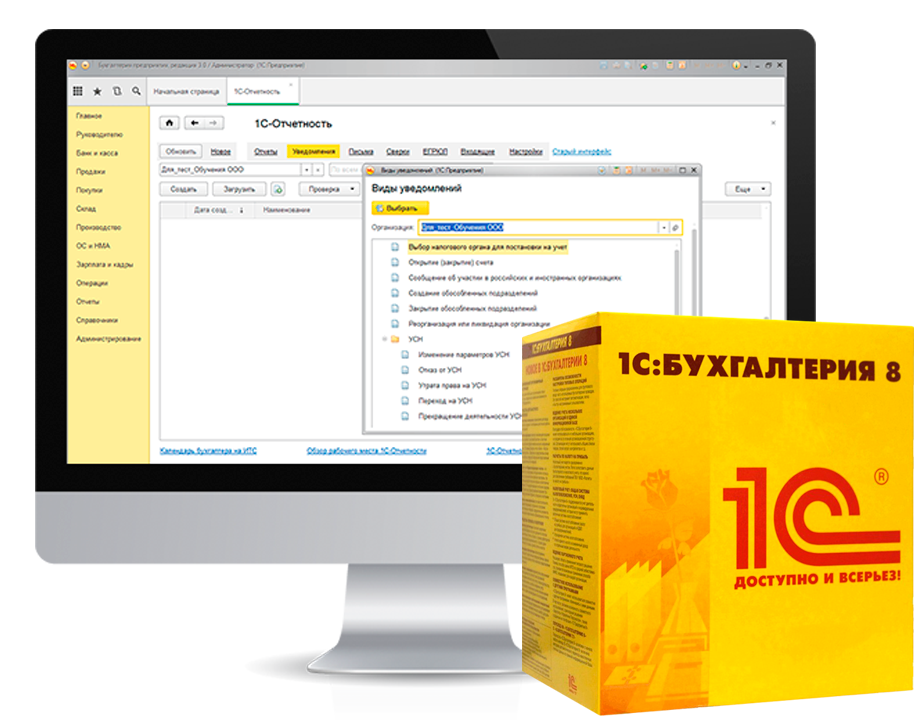

Посмотрим, как проводятся операции по учету договоров автострахования в 1С Бухгалтерия 8. Например, организация заключила два страховых договора: ОСАГО на сумму 5 тыс.руб и КАСКО на сумму 50 тыс.руб.

Каким образом отражается оплата страховки в 1С

Вначале определим, как денежные средства перечисляются страховой компании. Для этого необходимо зайти в раздел «Банк и касса», далее «Банковские выписки» и создать «Списание с расчетного счета». Заполняем с видом операции «Прочее списание», счет дебета – 76.01.9, а также выбираем контрагента – страховую компанию. После этого следим за правильным заполнением справочника «Расходы будущих периодов».

В соответствии с п.5 ПБУ 10/99, изготовление и продажа продукции, приобретение и продажа товаров, а также затраты на выполнение работ и оказание услуг считаются расходами по обычным видам деятельности. Автомобиль используется в организации только при наличии полисов ОСАГО и КАСКО, поэтому расходы на их приобретение также представляют собой расходы по обычным видам деятельности. В графе «Вид актива в балансе» следует выбрать «Прочие оборотные активы».

На основании ст. 263 НК РФ затраты, связанные с уплатой страховых премий, входят в прочие расходы. В связи с этим, в графе «Вид для НУ» также выбираем «Прочие».

Ежемесячное отражение стоимости страхового полиса в общих расходах организации рассчитывается пропорционально количеству календарных дней в текущем месяце. В графе «Признание расходов» находим «По календарным дням». Далее указывается период списания, счет и соответствующую статью затрат. Для списания страховых премий, уплаченных страховщику, предусмотрены счета 20,23,25,26,44. Создавая статью затрат, нужно указать «Прочие расходы».

Внесенные сведения сохраняются путем нажатия «Записать и закрыть», после чего проводится «Списание с расчетного счета».

В результате сформируется проводка Дт 76.01.9 Кт 51.

Когда денежные средства перечисляются по договору КАСКО, учет производится аналогично рассмотренной ситуации.

Как признаются расходы на страховые полисы

Уплаченные суммы отражаются в расходах организации с помощью обработки «Закрытие месяца», находящейся в разделе «Операции».

После того, как проведены документы за месяц и закрыт период, можно увидеть результат по списанию расходов за будущие периоды. Для этого нужно нажать название и выбрать меню «Показать проводки».

На следующем рисунке показана корреспонденция счетов.

С подробностями расчета можно ознакомиться путем выведения на экран справки-расчета. Необходимо снова нажать «Списание будущих периодов», выбрать из выпадающего меню вторую строку с пиктограммой отчета. Настройки в отчете можно изменять в зависимости от требуемых показателей.

Что предпринимать в случае ДТП

Когда автотранспорт попадает в ДТП, необходимо отражать происшествие в бухгалтерском учете. Виновниками аварии могут быть оба участника дорожного движения. Ущерб, нанесенный транспортному средству другим участником, возмещается на основании полиса ОСАГО страховой компанией, заключившей договор с виновником аварии. При использовании добровольного автострахования не имеет значения, кто является виновником ДТП. Существует два варианта возмещения причиненного ущерба:

- выплата денежной суммы, осуществляемая страховой компанией виновника;

- ремонт автомобиля за счет той же страховой компании.

Далее рассмотрим, как отразить первый вариант.

Допустим, компания страховщик виновника оценила ущерб и готова сделать денежное возмещение. Необходимо зайти в раздел «Операции», далее нажать «Операции, введенные вручную», после чего создать новый документ.

В согласии с п.7 ПБУ 9/99, выплаты по страховому договору признаются в бухучете прочими расходами, а для налогового учета проходят как внереализационные доходы (п.3 ст.250 НК РФ).

Затем отражается сумма возмещения ущерба, поступающая на счет организации. В разделе «Банк и касса» - подраздел «Банковские выписки» создаем документ «Поступление на расчетный».

Для признания затрат предприятия, связанных с ремонтом, действует общий порядок согласно ст. 260 НК РФ, данные затраты считаются расходами на ремонт основных средств. В разделе «Покупки» вводим документ «Поступление» (акты, накладные).

При заполнении документа «Поступление: Акт» вводится номенклатура с видом «Услуги». Далее выбирается счет учета и статья затрат с видом «Ремонт основных средств».

Оплату ремонта средства передвижения необходимо проводить как стандартную оплату поставщику.

При использовании второго варианта возмещения, а именно ремонта транспортного средства за счет страховой компании виновника аварии, пострадавшая сторона не будет отражать в бухгалтерском и налоговом учете результаты ДТП, поскольку отсутствуют какие-либо затраты и доходы, получаемые в качестве возмещения.

Остались вопросы? Закажите бесплатную консультацию наших специалистов!