С 01.10.2022 г. произошли значительные обновления налогового законодательства в части уплаты НДС при покупке электронных услуг у зарубежной фирмы.

Правила уплаты НДС

С 2019 года по 30.09.2022 г. зарубежные компании, которые продают свои услуги в России, должны были сами подавать декларацию по НДС и перечислять налог. В связи с уходом из РФ многих международных платежных систем у этих организаций появилась проблема в плане уплаты НДС. Чтобы организовать поступление денег в бюджет, чиновники рекомендовали покупателям самим платить НДС (Письмо ФНС от 30.03.2022 г. № СД-4-3/3807@).

Согласно Закону от 14.07.2022 г. № 323 уплата НДС в бюджет покупателями услуг в электронной форме у зарубежных компаний — это их обязанность с 01.10.2022 г.

Один из особо важных нюансов в этом законе — продажа услуг на территории России. Услуги в электронной форме являются признанными в РФ, когда их покупатель ведет деятельность в РФ (пп. 4 п. 1 ст. 148 НК). Соответственно, при покупке электронных услуг у зарубежной фирмы любая отечественная организация или ИП становятся налоговыми агентами по НДС.

Услуги в электронной форме, по которым покупатели будут налоговыми агентами по НДС

Перечень этих услуг закрытый, и он указан в п. 1 ст. 174.2 НК:

По каким операциям покупатели не будут налоговыми агентами по НДС

К электронным услугам не относятся такие операции:

- реализация товаров через интернет;

- продажа программ для ПК (в т.ч. компьютерные игры), баз данных на материальных носителях;

- консультационные услуги по электронной почте;

- услуги по доступу к интернету.

Налоговыми агентами по НДС при покупке электронных услуг у иностранного продавца не считаются:

- физлица;

- юрлица и ИП при операциях через обособленные подразделения продавцов в России — в такой ситуации НДС считается и уплачивается подразделениями таких компаний;

- юрлица и ИП при операциях через посредников-обособленных подразделений иностранных продавцов, находящихся в РФ — в таком случае функции налогового агента по НДС выполняют посредники;

- юрлица и ИП при операциях через российских посредников — в такой ситуации функции налогового агента по НДС возлагаются на посредников.

Как считать и платить НДС

Отечественные юрлица и ИП уплачивают НДС с электронных услуг как налоговые агенты, а также выставляют счета-фактуры сами себе.

Для правильного исчисления размера НДС, который налоговый агент обязан удержать и перечислить, требуется корректно установить налогооблагаемую базу.

Налоговые агенты определяют налогооблагаемую базу по отдельности по каждой операции и исчисляют по ставке 20/120 к сумме перечисления с учетом НДС (пп. 4 п. 1 ст. 161 НК).

Когда российский НДС не предусматривается в стоимости услуг, для установления налогооблагаемой базы требуется повысить стоимость покупаемых услуг на сумму налога, т.е. начислить сверх еще 20% (Письмо Минфина от 26.05.2016 г. № 03-07-13/1/30201, Письмо Минфина от 05.06.2013 г. № 03-03-06/2/20797, Постановление ВАС от 03.04.2012 г. № 15483/11).

Когда расчеты производятся в иностранной валюте, НДС к перечислению считается по курсу ЦБ РФ, который действует на дату оплаты услуг (п. 3 ст. 153 НК, Письмо Минфина от 21.01.2015 г. № 03-07-08/1467).

При отражении записей в книге покупок или книге продаж налогоплательщик или налоговый агент указывают:

- в книге покупок — КВО 06, номер и дату счета-фактуры, стоимость товаров, работ, услуг с НДС, саму сумму налога, номер и дату документа-подтверждения уплаты НДС, и не указывают ИНН и КПП продавца;

- в книге продаж — КВО 06, номер и дату счета-фактуры, стоимость товаров, работ, услуг с НДС и без НДС, саму сумму налога, а также ИНН и КПП покупателя (налоговый агент проставляет свои реквизиты).

Заявить вычет по налогу можно лишь в случае, когда налоговый агент находится на ОСНО и купленные услуги использует в деятельности, которая облагается НДС.

Допустим, компания купила у зарубежной организации, которая не стоит на учете в российской ИФНС, консультационные услуги в интернете. Сумма по договору — 81 тыс. руб.

НДС надо перечислить в размере:

81 тыс. руб. * 20 / 120 = 13,5 тыс. руб.

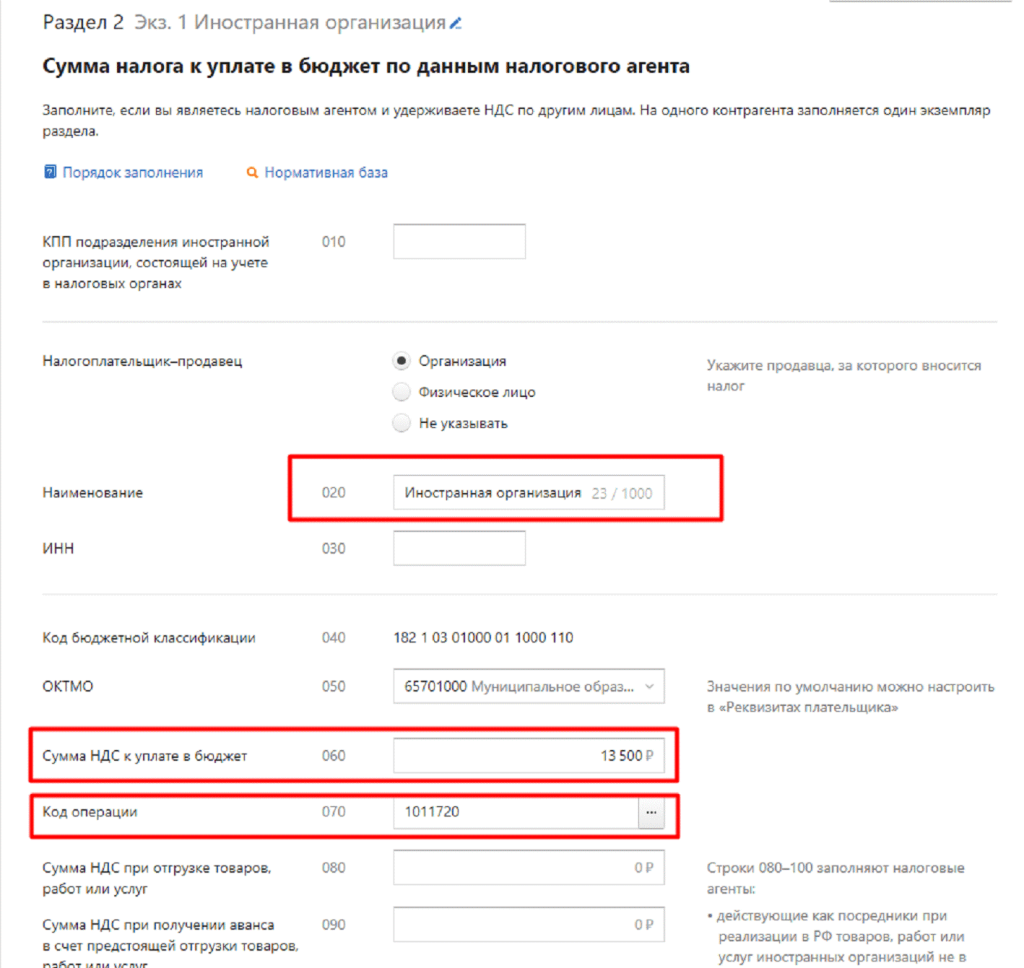

В декларации по налогу такая операция отразится в разд. 2. В стр. 020 указывается наименование иностранной фирмы, в стр. 030 (ИНН) информация остается незаполненной. Нужно указать корректное наименование, поскольку идентификация операции в программе ИФНС осуществляется именно по наименованию в связи с отсутствием ИНН. Когда подается корректировочная декларация, наименование иностранной фирмы должно быть таким же, как и в первичном отчете. В противном случае информация по разд. 2 может задвоиться.

Остальные строки надо заполнить так:

- стр. 040 и 050 — КБК и ОКТМО;

- стр. 060 — размер НДС к уплате;

- стр. 070 — код (для услуг в электронной форме — 1011720);

- стр. 080, 090 и 100 — размеры уплаченных авансов (если их не было, строки пустые).

По каждой иностранной фирме и разным операциям надо заполнить разные листы разд. 2.

Согласно ст. 171 НК, предусматривается предоставление налоговым агентам вычета по рассчитанному НДС. В этих целях он должен применять ОСНО, удержать налог при перечислении оплаты поставщику и применять купленные услуги в деятельности, которая облагается НДС.

С вводом единого налогового счета компании сдают декларацию по НДС до 25-го числа месяца после прошедшего квартала. Налог надо заплатить по 1/3 от рассчитанной суммы до 28-го числа каждого из трех месяцев после отчетного квартала через списание денег с единого налогового счета.

Соответственно, с 2023 года налоговые агенты уплачивают бюджетные платежи также, как и обычные налогоплательщики по НДС. Уплачивать налог отдельно в дату перечисления денег поставщику не требуется.

Ранее положения ст. 171 НК для принятия вычетов включали также требование об уплате НДС в бюджет, но на данный момент нормы поменяли — чтобы предъявить вычет в декларации, нужно рассчитать (удержать) налог, а не заплатить его в бюджет.

Соответственно, заявлять вычет налоговые агенты вправе в том же квартале, что и проведение уплаты по данным операциям. Для этого нужно указать удержанный налог в стр. 180 разд. 3 и сформировать книгу покупок с КВО 06.

Налоговые агенты, не являющиеся налогоплательщиками по НДС или освобожденные от уплаты налога, сдают декларацию по налогу — титульный лист, разд. 1, 2 и 9. Однако они не могут заявлять к вычету рассчитанный НДС.

Сервисы, помогающие в работе, вы можете приобрести здесь.

Хотите установить, настроить, доработать или обновить «1С»? Оставьте заявку!