В данной статье рассмотрим, как рассчитывается заработная плата и налоги с ФОТ за сотрудников-иностранцев (не являющихся гражданами РК).

Для правильного ведения бухгалтерского и налогового учета на предприятии в соответствии с законодательством РК рекомендуем использовать программу 1С, спрашивайте у менеджеров Первого Бита.

Прежде чем перейти к обзору законодательных норм, касающихся порядка налогообложения работников, выделим существующие категории иностранных сотрудников. Классификация подразделяет иностранцев:

-

с ВНЖ*, центр жизненных интересов располагается в РК** (резидент Республики Казахстан);

-

без ВНЖ из ЕАЭС, пребывающих в РК на постоянной основе (резиденты РК);

-

без ВНЖ из ЕАЭС, пребывающих в РК временно (нерезиденты РК);

-

без ВНЖ из ЕАЭС, не пребывающие в РК — исполняющие трудовые обязательства «дистанционно» (нерезиденты РК);

-

без ВНЖ из третьих государств, постоянно пребывающих в РК (резиденты РК);

-

без ВНЖ из третьих государств, пребывающих в РК временно (нерезиденты РК).

*ВНЖ — вид на жительство (относится к постоянно проживающим).

**Центр жизненных интересов — определяется по ст. 217 НК РК. Данное разнообразие выделенных категорий связано с различными требованиями к порядку налогообложения перечисленных сотрудников.

Важно! Необходимо понимать разницу между понятиями:

-

«Постоянно проживающие» — имеют вид на жительство;

-

«Постоянно пребывающие» — пребывающие в Республике Казахстан свыше 183 суток в последовательном 12-месячном периоде (на основании ст. 217 НК РК).

Для ведения взаиморасчетов с сотрудниками, исчисления налогов и взносов по закону рекомендуем установить программу 1С:Зарплата и управление персоналом для Казахстана.

Порядок налогообложения доходов сотрудников

Для безошибочного и быстрого определения, какие налоги следует уплачивать за работника-иностранца, можно воспользоваться следующей таблицей, где сведена вся ключевая информация:

|

Категория |

ИПН |

СН |

СО |

ОПВ |

ВОСМС |

ООСМС |

|

Иностранец с ВНЖ с ЦЖИ в РК |

10% |

9,5% |

3,5% |

10% |

2% |

3% |

|

Иностранец из ЕАЭС (без ВНЖ) |

||||||

|

Постоянно пребывающий в РК |

10% |

9,5% |

3,5% |

10% |

2% |

3% |

|

Временно пребывающий в РК |

10% (без вычетов) |

9,5% |

3,5% |

10% |

2% |

3% |

|

Не пребывающий в РК – выполняющий работу «дистанционно» |

10% (без вычетов) |

9,5% |

нет |

нет |

нет |

нет |

|

Иностранец из третьих стран (без ВНЖ) |

||||||

|

Постоянно пребывающий в РК |

10% |

9,5% |

нет |

нет |

нет |

нет |

|

Временно пребывающий в РК |

10% (без вычетов) |

9,5% |

нет |

нет |

нет |

нет |

ИПН с доходов сотрудников-иностранцев

С текущих доходов работников, которые являются иностранцами и признаны налоговыми резидентами РК, индивидуальный подоходный налог рассчитывается и удерживается в стандартном порядке по ставке 10%, при этом предоставляются налоговые вычеты на основании ст. 351 и 353 НК РК.

С доходов сотрудников, являющихся иностранцами и не признанные налоговыми резидентами РК, подоходный налог рассчитывается и удерживается по ставке, размер которой составляет 10%, но без возможности получения налоговых вычетов (положение регламентировано ст. 655 НК РК).

СН с доходов сотрудников-иностранцев

На основании ст. 484 НК Казахстана, социальный налог исчисляется и выплачивается налоговым агентом с доходов персонала, вне зависимости от статуса резидента и имеющегося гражданства.

СО с доходов сотрудников-иностранцев

Согласно Закону «Об обязательном социальном страховании» (датирован 26. 12. 2019 года) № 286-VI, ст. 7, обязательному страхованию подлежат иностранные лица, постоянно проживающие в РК и имеющие ВНЖ.

На основании ст. 98 Договора о ЕАЭС, соцстрахование трудящихся стран-членов ЕАЭС выполняется на аналогичных условиях и в том же порядке, что и граждан страны трудоустройства, но согласно ст. 96, действие Договора распространяется исключительно на трудовую деятельность, которая осуществляется на территории страны трудоустройства.

Таким образом, СО выплачивают по ставке 3,5% все иностранцы с ВНЖ, а также иностранные граждане из ЕАЭС (при этом статус резидентства и факт проживания или пребывания в РК не имеет значения), осуществляющие свою деятельность в Казахстане.

ОПВ с доходов сотрудников-иностранцев

Согласно ст. 2 Закона «О пенсионном обеспечении в РК» № 105-V (датирован 21. 06. 2013 г.), с работников иностранцев, проживающих в Казахстане постоянно (имеющих ВНЖ), удерживаются ОПВ.

С 2021 года на основании Соглашения в рамках Договора по ЕАЭС, обязательные пенсионные выплаты удерживаются с личных доходов всех граждан-членов ЕАЭС, выполняющих свою работу на территории страны трудоустройства. ОПВ удерживается в размере 10% от дохода иностранного работника, имеющего ВНЖ, а также иностранных сотрудников из ЕАЭС (факт проживания или время пребывания в стране не учитывается), которые трудятся на территории Казахстана.

ООСМС и ВОСМС с доходов сотрудников-иностранцев

Согласно ст. 2 Закона «Об обязательном социальном медицинском страховании» № 405-V (датирован 16. 11. 2015 г.), все иностранцы, проживающие в Казахстане, принимают участие в системе ОСМС на аналогичных условиях, что и граждане РК.

На основании ст. 98 Договора о ЕАЭС, граждане стран-членов ЕАЭС также приравниваются к полноценным участникам системы ОСМС, как и граждане РК, если они работают на территории Казахстана. Соответственно, уплата ООСМС и ВОСМС осуществляется по ставке 3% и 2% за иностранных сотрудников с ВНЖ, работников иностранцев из ЕАЭС (факт проживания или время пребывание в РК не учитывается), исполняющих трудовые обязательства на территории Казахстана.

Расчет заработной платы и налогов с ФОТ за сотрудников – иностранцев

Рассмотрим более детально на общем примере расчет зарплаты, налогов, а также необходимых взносов с ФОТ для каждой категории иностранных сотрудников. Заработная плата сотрудника составляет 300 000 тенге. Лицо не относится к «льготным» категориям, но является иностранцем. Ниже в таблице распишем расчет зарплаты по каждой категории, к которой может относиться такой сотрудник.

|

Категория |

Доход |

ИПН |

СН |

СО |

ОПВ |

ВОСМС |

ООСМС |

Сумма «на руки» |

|

Иностранец с ВНЖ |

300 000 |

22 112 ((300 000 – 30 000 – 6 000 – 42 882) *10%) |

15 630 (((300 000 – 30 000 – 6 000) * 9,5%) - 9 450) |

9 450 ((300 000 – 30 000) *3,5%) |

30 000 (300 000 * 10% |

6 000 (300 000 * 2%) |

9 000 (300 000 * 3%) |

241 888 тенге |

|

Иностранец из ЕАЭС (без ВНЖ) |

||||||||

|

Постоянно пребывающий в РК |

300 000 |

22 112 ((300 000 – 30 000 – 6 000 – 42 882) *10%) |

15 630 (((300 000 – 30 000 – 6 000) * 9,5%) - 9 450) |

9 450 ((300 000 – 30 000) *3,5%) |

30 000 (300 000 * 10% |

6 000 (300 000 * 2%) |

9 000 (300 000 * 3%) |

241 888 тенге |

|

Временно пребывающий в РК |

300 000 |

30 000 (300 000 * 10%) |

15 630 (((300 000 – 30 000 – 6 000) * 9,5%) - 9 450) |

9 450 ((300 000 – 30 000) *3,5%) |

30 000 (300 000 * 10% |

6 000 (300 000 * 2%) |

9 000 (300 000 * 3%) |

234 000 тенге |

|

Выполняющий работу «дистанционно» |

300 000 |

30 000 (300 000 * 10%) |

28 500 (300 000 * 9,5%) |

нет |

нет |

нет |

нет |

270 000 тенге |

|

Иностранец из третьих стран (без ВНЖ) |

||||||||

|

Постоянно пребывающий в РК |

300 000 |

25 712 ((300 000 – 42 882) *10%) |

28 500 (300 000 * 9,5%) |

нет |

нет |

нет |

нет |

274 288 тенге |

|

Временно пребывающий в РК |

300 000 |

30 000 (300 000 * 10%) |

28 500 (300 000 * 9,5%) |

нет |

нет |

нет |

нет |

270 000 тенге |

Настройка в 1С для расчета налогов с ФОТ за сотрудников – иностранцев

Для корректного расчета зарплаты и налогов с ФОТ за работников-нерезидентов, следует выполнить правильные настойки в учетной системе в разделе карточки физического лица.

В разделе о гражданстве физлица требуется ввести информацию о том, что лицо является гражданином другой страны. После этого необходимо определить, является ли физлицо резидентом Казахстана (имеет ВНЖ или постоянно пребывает в стране). Если работник не подходит под установленные критерии резидента РК, то в карточке нужно зафиксировать признак — «Не является налоговым резидентом».

Для правильного расчета социальных платежей (например, СО, ОПВ, ООСМС и пр.) следует скорректировать информацию в соответствующих графах.

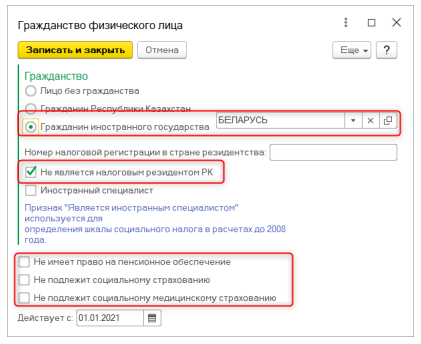

Пример: «Иностранный сотрудник без ВНЖ из ЕАЭС, временно пребывающий в Казахстане»

В компанию принят иностранный работник из Республики Беларусь (входящей в ЕАЭС), который не имеет статуса налогового резидента, но осуществляет рабочую деятельность на территории Казахстана.

По работнику выполняется исчисление ИПН и СН, а также из настраиваемых платежей ОПВ, СО, ВОСМС, ООСМС.

Непосредственно настройка карточки сотрудника выполняется следующим образом:

При таком способе настройки на работника будут исчисляться соцплатежи. ИПН рассчитывается без возможности получения налоговых вычетов.

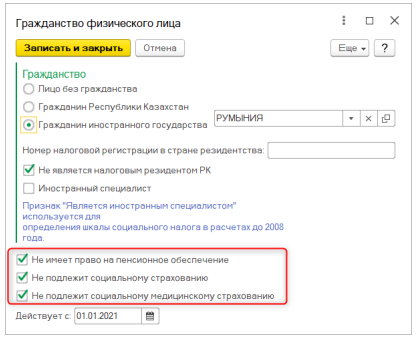

Пример: «Иностранный сотрудник без ВНЖ из третьих государств, пребывающий в Республике Казахстан временно»

В штат фирмы принят иностранный работник из Румынии (не входит в состав ЕАЭС), который не имеет статуса налогового резидента, но осуществляет деятельность на территории Казахстана.

По специалисту производятся исчисления ИПН и СН, соцплатежи не учитываются.

Настройка карточки сотрудника выглядит так:

При таком методе настройки по работнику не исчисляются соцплатежи, а расчет ИПН выполняется без предоставления налоговых вычетов.

Для того, чтобы бесплатно получать консультации по расчету зарплаты сотрудников-иностранцев в Казахстане в 1С и налоговой отчетности, заключите договор сопровождения в Первом Бите.

Читайте также: